クレカ決済の際の領収書保存(事務所通信「TaxNews2022年10月号」より)

法人カードなどのクレジットカードを利用した際の領収書やレシートは保存されているでしょうか。

後日、クレジットカードの明細が届くので、領収書やレシートは保存不要と思っていないでしょうか。

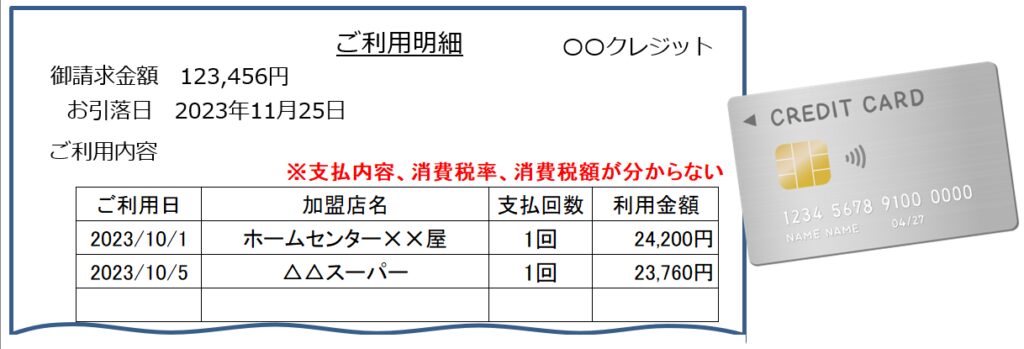

クレジットカードの明細はインボイスの代用にはならないこと、インボイス制度の開始により変わる点をご説明いたします。

Ⅰ インボイス制度開始前(令和5年9月30日以前)

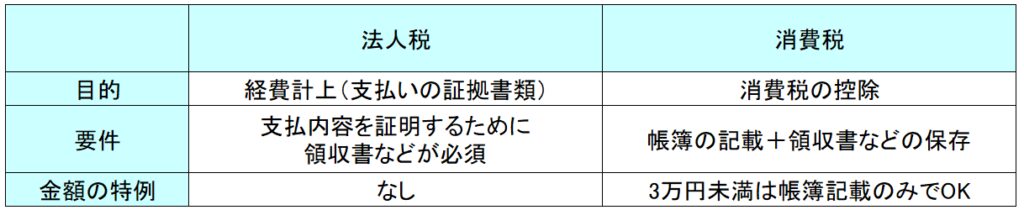

上記の表のとおり、法人税法上は、その支出が事業に必要な経費なのかを立証する必要があるため、領収書の内訳などから事業に必要な経費であることを証明する必要があります。

手書き領収書の「お品代」なども不適切な場合があります。これに対して、消費税法上は「帳簿の記載」+「領収書の保存」をセットで消費税の控除(仕入税額控除)を認めるという法律になっています。

そのため、領収書の保存がないと法人税法上は認められる余地があっても、消費税の控除は認められません。

しかし、インボイス制度開始前は、「税込支払金額3万円未満は領収書等の保存不要」という特例があるため、3万円未満の少額取引は大きな問題になることが少なかったものと思われます。

Ⅱ インボイス制度開始後(令和5月10月1日以降)

上記Ⅰの3万円未満の特例は、公共交通機関や自動販売機などの一部を除き、インボイス制度開始後になくなることが決まっています。

インボイス制度開始後は、その支払いについて適格請求書(インボイス)がなければ、消費税の控除ができなくなります。そのため、クレジットカードでの支払いに限らず、3万円未満の支払いについてもすべての領収書を保存し、インボイスであるか(登録番号の有無)の確認が必要です。

また、インボイスの要件として、「取引の相手先から受け取った」という要件があるため、そもそもクレジットカードの会社は取引の相手先ではないため、クレジットカードの明細では消費税の控除ができません。

Ⅲ 電子取引データの電子保存義務化(令和6年1月1日以降)

現在、事務コストの削減のため、クレジットカードの明細はインターネット上で確認するWEB明細が多いのではないでしょうか。

この場合、「電子取引」に該当し、令和6年1月1日以降は紙で印刷して保存することは認められず、WEB明細をダウンロードし、電子データのまま保存することが求められます。

また、インターネット上のオンライン店舗での購入なども領収書をPDFで受け取ると、電子データのまま保存する必要があります。

Ⅳ 高速道路ETC料金のインボイス保存(2023年9月19日追記)

クレジットカード会社から受領する「利用明細書」は高速道路会社等が発行したものではなく、取引内容や消費税区分の記載も一般的には無いためインボイスには該当しません。

そのためETC利用については、クレジットカード利用明細書と利用した高速道路会社等の利用証明書を取得して保存することになります。この利用証明書については、ETC利用ごとに保存すると事務の手間がかかってしまうため、任意の利用分を1回のみ取得して保存すれば足ります。

利用証明書はETC利用紹介サービスからダウンロードするため、電子取引データに該当し、令和6年1月1日以降は電子データのまま保存が必要になりますのでご留意ください。

ETCパーソナルカード、ETCコーポレートカードのような請求書が発行されるタイプのものは請求書がインボイスになるので上記対応は不要です。